晶圆产能紧张需求暴涨 MOSFET价格或飙升20%

电子发烧友报道近段时间,各大晶圆厂纷纷晒出自己的傲人财报,下游需求旺盛,晶圆产能紧张,让台积电、联电、世界先进三大代工厂将8寸晶圆线代工价格纷纷调高10%-20%。而8寸晶圆的主要需求端为功率器件、电源管理IC、影像传感器、指纹识别芯片和显示驱动IC等,MOSFET正是其中之一。

MOSFET(金属氧化物半导体场效应晶体管)依靠开关速度快、易于驱动、损耗低等优势,成为当前主要的功率器件之一。由于MOSFET本身技术并不高,需求量巨大,但生产主要依赖于8寸晶圆,因此8寸晶圆产能吃紧,必然会导致缺货、涨价。

需求提振价格上涨 第四季度将现缺货潮

中国是全球最大的MOSFET市场,对于MOSFET有巨大的需求。据相关资料统计,在中国市场MOSFET应用中,汽车电子及充电桩占比达20%-30%,消费电子占比达20%以上,工业领域应用约占20%左右。

当前,MOSFET多使用8寸晶圆制造,加工技术成熟,产品性能较为稳定。不过此次8寸晶圆骤然紧缺,主要由于今年的特殊情况。深圳市拓锋半导体科技有限公司总经理陈金松在接受记者采访时表示:“此次晶圆涨价的主要原因一个在于外延片的延期交货,受到疫情影响,外延片交货不及时,原材料无法得到充足的供应;另一个原因则是受到大环境的影响,包括我们这种设计公司,在海外投片时会遇到一些困难,所以都转而向国内厂商进行下单,使得国内厂商订单量飙升,供给不足,才导致了这种情况。”

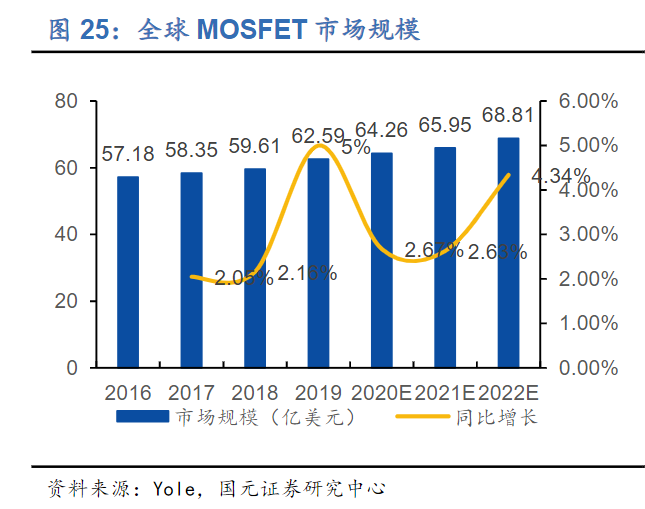

全球MOSFET市场规模|国元证券

与此同时,由于物联网、5G、AI等信息产业的快速发展,MOSFET年化增长率开始逐渐攀升,预测至2022年,市场规模将达到68亿美元。对于MOSFET需求的增加从陈金松的口中得到了证实,虽然今年上半年由于疫情的缘故,市场处于淡季,但目前而言已基本恢复到了去年同期的水平,并且第三、第四季度订单并未减少,反而有所增加。

不过也正是由于疫情的缘故,此次MOSFET的涨价将带来更大的影响。广州飞虹半导体有限公司副总经理江波表示,价格预计上涨应该已成定局,并且由于上半年疫情影响,多数MOSFET制造厂商与下游应用客户普遍备货不足,随着需求上涨,产能不足,预计第四季度将造成缺货潮。在行情逐渐复苏,各地复工复产的当下,MOSFET所带来的缺货,对中下游企业将造成极大的影响。

与此同时,不仅是上游晶圆厂商价格上涨,对于中下游MOSFET厂商而言,交货也在推迟。据陈金松透露,目前MOSFET芯片交付周期基本向后延长一个月,以前约定正常交付的产品,均被告知需要延期交付。据了解,最受影响的为中低压MOSFET,交期最长达半年。

不过相比之下,拓锋可能成为目前这个市场的受益者,陈金松表示,在上半年淡季时期,许多厂商由于需求减少,对于芯片的采购量也相应减少,而拓锋仍然按照预定计划进行芯片的采购,因此目前而言备货算是较为充足。

形势严峻 MOSFET厂商下一步如何走

8寸晶圆的紧缺短时间内并没有缓解的迹象,据业内人士透露,目前8寸晶圆紧缺状况将持续至2021年。此外,8寸硅片价格从2007年至今,一路下跌超过40%,厂商对此扩产的欲望并不强烈,源头材料无法解决,下游需求旺盛,矛盾无法解决,是导致价格上涨,晶圆产能紧张的主要原因。

即便是如拓锋半导体一样提前备货的厂商,据陈金松透露,也仅能保证接下来两个月的库存供应。飞虹半导体方面则表示,一方面正在与上游晶圆代工厂落实后续计划与交期;另一方面去开辟新的资源渠道,但这需要时间,短期内无法解决与替代。

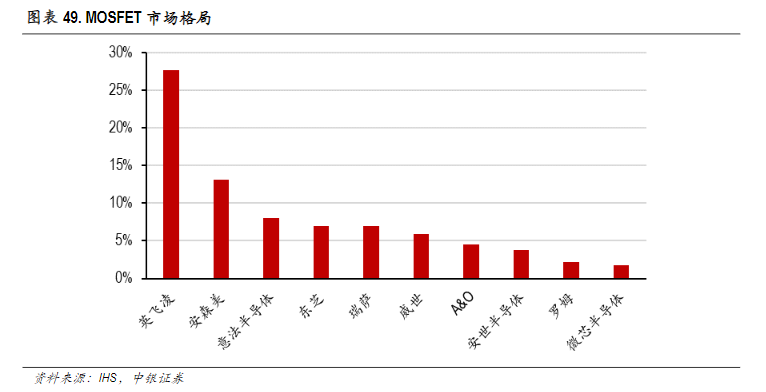

全球MOSFET市场格局|中银证券

从全球MOSFET市场格局来看,欧美及日系厂商占据主要地位,仅英飞凌、安森美、瑞萨三家份额就接近了50%。但随着如今国产替代热潮的持续,不少下游厂商开始尝试使用国产分立器件产品替代进口产品。

但8寸晶圆紧缺的问题暂时还无法得到解决,许多晶圆厂都将重点投向了利润更高的12寸晶圆,想要建设新的8寸晶圆产线,基本只能采用老旧设备。不过也并非完全没有好消息,如华润微表示目前正在规划12英寸晶圆生产线项目,用于MOSFET、IGBT、电源管理芯片等功率半导体产品的生产。

那么可以用12寸晶圆投产来缓解目前MOSFET缺货的情况吗?答案是很难。

一方面,国内的12寸晶圆仍处于供不应求的阶段,分配给MOSFET的份额不会太多,即便用12寸晶圆生产MOSFET也只是短期行为,一些新建产线仍处于试产阶段,很难在今年3-4季度达到稳定量产;另一方面则是成本,当前使用8寸晶圆进行MOSFET生产的技术最为成熟,性价比最高,而12寸晶圆较为昂贵,以MOSFET的利润率很难承担,所以不论是使用12寸晶圆还是6寸晶圆,都不太合适。

上游晶圆紧缺,芯片交期延长,MOSFET价格上涨成为了必然,但厂商对于MOSFET的涨价却尤为谨慎。陈金松表示:“由于拓锋此前已经备好了一批芯片,同时仍在进行新的投片,暂时不会对客户去涨价。即便涨价,也不会是第一个,率先涨价的厂商将面临客户的极大压力。不过从上游回馈的情况来看,芯片价格会上浮10-20%左右。”

下一篇:韩国5G神话破灭

在线留言询价

一文学习晶圆厂各环节术语中英文释义

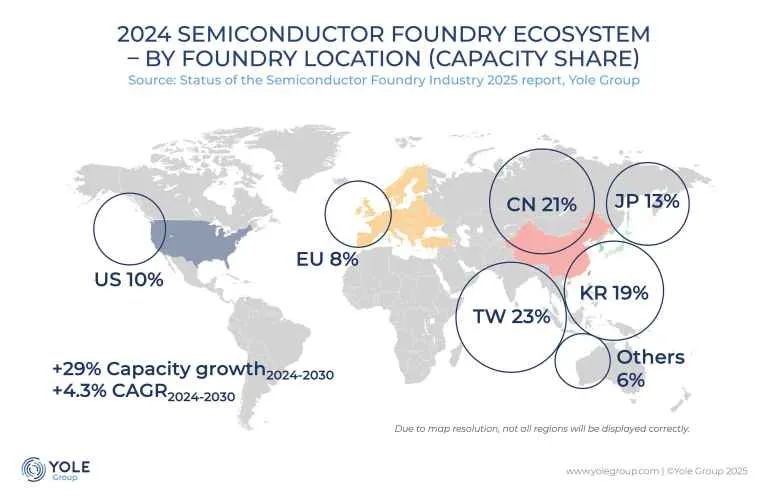

中国大陆将成全球最大晶圆代工中心!

全球晶圆代工厂最新排名:台积电第一!

- 一周热料

- 紧缺物料秒杀

| 型号 | 品牌 | 询价 |

|---|---|---|

| TL431ACLPR | Texas Instruments | |

| RB751G-40T2R | ROHM Semiconductor | |

| MC33074DR2G | onsemi | |

| BD71847AMWV-E2 | ROHM Semiconductor | |

| CDZVT2R20B | ROHM Semiconductor |

| 型号 | 品牌 | 抢购 |

|---|---|---|

| IPZ40N04S5L4R8ATMA1 | Infineon Technologies | |

| STM32F429IGT6 | STMicroelectronics | |

| TPS63050YFFR | Texas Instruments | |

| BP3621 | ROHM Semiconductor | |

| BU33JA2MNVX-CTL | ROHM Semiconductor | |

| ESR03EZPJ151 | ROHM Semiconductor |

AMEYA360公众号二维码

识别二维码,即可关注

请输入下方图片中的验证码: